导读:最近北美商品期货市场被天然气期货燃爆,昨日追踪天然气价格的三倍做多天然气ETN(代码:UGAZ)盘中一度暴涨70%,与此同时三倍做空天然气(代码:DGAZ)单日暴跌70%,幅度之大让人乍舌!今天,我给大家讲述一个关于天然气期货的故事,这是天然气期货行业一次史诗般的对决。魔鬼交易员Brain Hunter是如何在几个月中就职的对冲基金Amaranth搞垮的。在一次次所谓的黑天鹅事件背后,我们发现,其实并非黑天鹅增加了,而是冒险的人最终被清算了。

一战成名的Brain Hunter

2005年的夏天,对冲基金Amaranth的明星交易员Brian Hunter发现了一个在地上捡钱的机会。当时美国的天然气生产由于季节性因素过高,导致价格非常低。每MMBTU(天然气的计价单位,百万英热)在6到8美金之间。然而,天然气的需求是稳定的,特别是夏天一过进入冬天,美国挨家挨户都要靠天然气来取暖了。

当时Brain Hunter刚刚从德意志银行跳槽到这家对冲基金一年多的时间。此前他是德意志银行的天然气期货交易员,在那里工作了三年。他有过辉煌的交易战绩,也有过一周爆仓亏损5120万美元的惨痛教训。Brain Hunter的风格就是,看到一个机会后,就下重注。此时,他也需要一个机会在Amaranth对冲基金证明自己。毕竟交易员从来不是走职业经理人那套模式,不像投行的人将升职为Managing Director董事总经理,Partner合伙人作为自己的职业目标。交易员就是要给公司赚钱,如果你赚不了钱,就要走人。

在Amaranth,过去几年他们对于能源方面的投资越来越重视,这也是为什么他们从德意志银行挖来了明星交易员Brain Hunter。在2005年的8月,能源占到了他们总仓位的36%。Brain Hunter大量买入价格低廉的天然气期权。但是Hunter买入的期权执行价格是远远高于目前的天然气价格。他认为,天然气价格不仅仅会回升,而且会有一波大涨。

然而,天然气价格大涨的基本面因素一直没有发生。Hunter的豪赌会成功吗?

短期的交易是两个因素的结合:运气和能力。能力是帮助你提高胜率的,但这一把交易能否获胜,很大程度上取决于运气。比如打德州扑克,你知道上手拿到一对AA,然后下重注是正确的打法。概率上,一对AA的胜率极高。但是这一把你能不能赢,还是要靠运气。许多人也会被Bad Beat。这一次,运气站在了Brain Hunter这一边。2005年8月25日的晚上,美国发生了一次历史上最大规模的台风:台风卡特里娜(Katrina)。这个台风以每小时80英里的速度席卷了美国。当时受灾最严重的是美国新奥尔良州,成千上万的居民房屋被摧毁。同时被摧毁的还有大量美国的天然气生产运营基地。包括Henry中心,是美国主要的天然气运输基地。而且由于路面交通也被摧毁,维修人员无法及时进行维修和处理。

这一场台风灾难,却成为了Brain Hunter最好的消息。天然气价格出现了爆发式的上涨,从之前的6美元一路暴涨到10月的14美元。中间又经历了大幅波动后,在12月中旬见顶到15.38美元,之后迅速回落到6美元的位置。Hunter持有的天然气看涨期权获得了巨额收益。甚至,他用来对冲的天然气空头仓位,也在之后的价格回落中获利。Brain Hunter一战封神,他怎么做,都是赚钱的。

而对于Amaranth对冲基金来说,Brain Hunter不仅仅证明了自己,他完全成为了这家公司的救世主。在2005年的前六个月,Amaranth业绩还是下跌1%,到了8月份取得了单月5%的正收益,到了9月份单月取得了额外7.5%的正收益!2005年最终Amaranth扣费后的业绩在15%左右。公司管理规模增长到了72亿美元。所有人都期待一笔丰厚的年终奖。当然,最大的奖金必须给予Brain Hunter,那一年他拿到了1.13亿美元的巨额奖金。

年纪轻轻的Hunter,一战成名,已经跨入了过亿身家的交易员门槛。从单笔奖金来说,他超越了许多对冲基金的大佬,包括德伦肯米勒,达里奥,Bruce Kovner, David Tepper。2005年华尔街之狼史蒂夫。科恩自己开创的SAC对冲基金才运转了1年,整体规模也就1个亿左右。Brain Hunter成为了华尔街交易员心中的偶像。虽然有人说他这种做法下注太大,但是又有谁在乎呢。毕竟人家最终赚钱了。只要是赚钱的交易,都是好交易。

在另一边,一个叫做John Arnold的对冲基金经理也看到了台风带来的天然气机会。在赚到了台风来袭后,价格暴涨的第一波盈利之后,Arnold判断台风对价格产生的影响只是阶段性的,最终天然气价格会回归正常,美国并没有出现长期性的天然气供给短缺。于是他开始做空天然气,但是他做空的太早了,天然气价格依然保持在高位。过早的做空导致他开始亏损,经纪商打来电话要求他支付更多的保证金。Arnold相信自己分析的天然气供给和需求判断,他愿意承担短期的波动。于是在两周内,他的对冲基金Centaurus回撤了30%。终于,功夫不负有心人,天然气价格从12月中旬开始了暴跌。John Arnold的空头仓位实现了巨大盈利。那一年,他的对冲基金收益率高达160%,到了年底管理规模达到了15亿美元。

在奠定自己的位置后,Brain Hunter在Amaranth内部也获得了更多的资源。一个重要的部分就是在他的家乡,加拿大的Calgary,开设了一个办公室。这样他就可以从康乃狄克州搬回老家,离自己的父母更近一些。这个办公室由Brain Hunter全权负责,他招了几个交易员,行政人员等,但维度没有任何的风控人员。他们的交易风控还是由康乃狄克州总部的资深风控David Chasman来负责。

Chasman毕业于MIT,获得物理化学专业的博士学位。之前他是在一家圣地亚哥能源交易对冲基金做风控管理。Chasman认为Hunter是他见过最优秀的商品交易员。虽然他的工作是做Hunter的开门狗,评估他每一笔交易的风险。然而,Chasman和Hunter更像一对好基友。在格林威治总部一起工作时,Chasman还能实时看到Hunter的每一笔交易,然而当后者搬到Calgary办公室以后,他们只能通过电脑来沟通。许多信息的提供并非实时的。当然,最重要的是,Chasman信任Hunter。

2006年的黑天鹅

进入2006年,Hunter逐渐形成了自己的事业部。Calgary办公室全部是他的人,有些是他前同事,有些是小时候的伙伴。Hunter管理着20到30亿美元资产规模。由于天然气交易只需要很少的保证金,他实际交易的规模远远超过其资产规模。Amaranth的老板把Hunter当做了一台印钞机,他笑着说每天来公司看看报纸,让最好的交易员Brain Hunter为他赚钱就行了。他砍掉了部分其他基金经理管理的头寸,把更多资金交给Hunter管理。有时候Amaranth的老板Nickolas Maounis会跟员工半开玩笑说,有一天他会富有的买下纽约洋基队(纽约传奇的棒球队)。而Hunter在赚了1亿美金后,胃口也越来越大。他跟团队成员说,未来他们的目标是5亿美金。他会享受开着自己的法拉利在城市里兜风,在高级餐厅用餐结束后,再来抽上一只雪茄。他甚至计划用200万美金在家乡建造一栋豪宅。

当然,这一切奢华的生活都没有任何问题,只要Hunter能不断赚钱就行了。那么怎么继续赚钱呢?在华尔街,有些人的外号就是one trick pony,意思就是他们赚过一次大钱后,就再也没办法赚第二次。我们曾经和大家分享过的《Black Edge》主人公Martoma就是这样的人。Brain Hunter当然不想成为one trick pony,他在继续寻找天然气交易上的机会。

2006年1月是一个暖冬,当时美国平均气温为39.5华氏度,比过去110年的平均气温高了8.5度。暖冬带来的结果就是天然气需求下降,美国大部分家庭都是通过烧天然气来供暖。直接的结果就是打压天然气的价格。但是Brain Hunter认为,下一个冬天不会再发生暖冬的情况,天然气需求会很旺盛。带着这个观点,Brain Hunter做空短期天然气合约,做多远期天然气合约。他在这个交易上下了巨大的头寸。截止到2月底,在NYMEX中11月看空天然气合约中有70%是他的仓位,而在2007年1月看多天然气合约中,有60%是他的仓位。并且基于这个想法,他还做多2008年3月天然气,做空2008年4月天然气。

大部分交易员是趋势选手,他们会慢慢建立头寸,看到自己的判断正确再下重手。而Brain Hunter一直在给自己的头寸加码,他认为自己做的交易一定能赚钱。他似乎已经不是一个交易员了,而是天气预测专家。他好像有一个水晶球,能看到未来每个月的美国天气情况。

当然,在赚了1亿美元的奖金后,每个人都会觉得自己是神。

由于仓位巨大,Hunter每一天的盈利和亏损都在几千万美元,有时候一周之内他就能浮盈上亿美元。而且Hunter的做法是长期保持仓位,不会获利了结。他已经对于几个亿的利润没有什么兴趣了,要赚就赚一笔大的。

2006年的前四个月,Hunter的交易完全正确,他又为公司赚了20亿美元。虽然其持仓集中度巨高无比,几乎占据了天然气行业中的大部分交易。5月底时,Amaranth宣布该公司在能源组合当中的杠杆比率是5.21倍,商品组合的杠杆比率是6.56倍,而当时,公司在能源组合中有6641个交易仓位,商品组合中则有1700个仓位。

到了7月底,Brain Hunter认为大决战就要到来了。他拿了大半年的头寸,很可能会在未来几个月给他带来巨额的盈利。然而,这一次运气并没有站在Brain Hunter的一边。出来混,迟早是要还的。2005年Brain Hunter获得了极其以外的好运气,到了2006年他有得到了极其以外的坏运气。

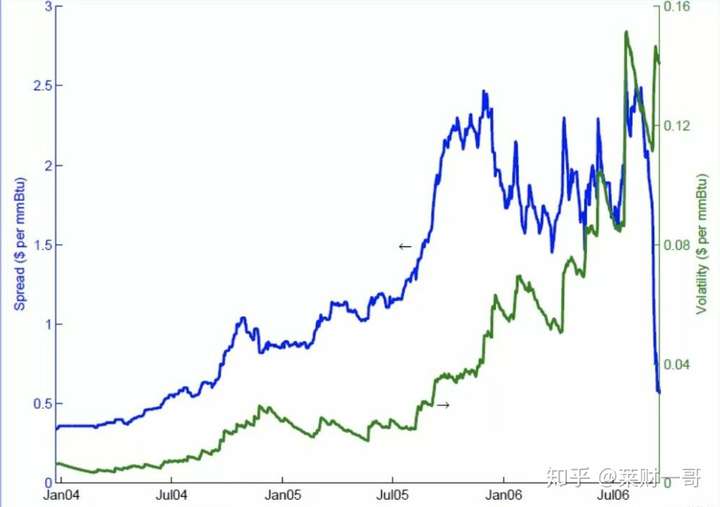

进入8月底9月初,NYMEX天然气期货0703合约和0704合约之间的价差意外大幅下跌。两者的价差从2006年7月份底的2.5美元,跌到了9月中旬的0.75美元,跌幅达70%!而两者价差如此大幅度缩小的概率,有市场人士认为,在6西格玛以下,也即小于百万分之3.4!Brain Hunter的短期做空,长期做多天然气价格的交易,完全发生了错误。而且由于巨大的杠杆,导致Amaranth对冲基金产生了巨额亏损。甚至在8月底的时候,其首席市场官还在四季酒店和一群潜在投资者吃饭,号称预计今年公司的盈利在25%左右。短短几周时间,Amaranth就从天堂掉落到了地狱。

但是,地狱一般都是有十八层。。。

9月中旬,Amaranth创始人Nicholas Maounis给投资者发了一份紧急邮件,告诉他们因为天然气价格的意外大跌,导致其短期仓位面临巨大损失,亏损的规模高达30亿美元。在接下来的日子里,他们会紧急通过风险控制,帮助投资者弥补损失。这一件事,在天然气交易市场造成了巨大轰动。大家都知道,造成巨大亏损的就是一个人:Brain Hunter.

对于一个交易员来说,这时候必须开始清理手上的头寸,毕竟Brain Hunter持有巨大的头寸,就算要清理掉,也需要时间。但是Brian Hunter在这个时候拒绝认输,他认为自己手上拿了一对A进场,只是阶段性的运气不够好而已。

在这个过程中,没有人知道老板Maounis和Hunter之间关于持仓的问题有过什么样的交流。然而结果就是,Maounis继续相信Hunter,并没有去碰这个会下金蛋的母鸡。在电话会之后,Amaranth非但没有减仓,反而增加了头寸。希望能搞博一把,将亏损搬回来。

这一次的行动,也成为了这家对冲基金的灭顶之灾。到2006年9月底,Amaranth基金的亏损额扩大到了66亿美元,占其总资产的70%还多。这家对冲基金宣告破产,其持有的头寸只能被JP Morgan投行以及Citadel进场清算。

一个交易员的神话轰然倒下。在华尔街,这样的神话每天都在发生。一开始大家会在茶余饭后谈论一下,不过时间久远后,渐渐地大家也不再提起了。毕竟更多的人还是关注自己的奖金。

站在对手盘的John Arnold

由于期货市场是零和博弈,有人破产清算,也一定有人赚到钱。那个站在Hunter对立面的就是前面提到的John Arnold。他通过这笔交易赚了几十亿美元,其对冲基金2006年回报率超过200%。甚至在Hunter面临最后一搏的时候,他曾经给Arnold写了一封邮件,要求后者改变其头寸。当然,Arnold肯定没有听他的。

依靠这一笔交易,年轻帅气的John Arnold最终将其对冲基金Centaurus发展到了50亿美元规模。但是他稀缺了Hunter的教训,没有盲目扩张和自大。在之后年份不好的时候,他将超过10亿美元退还给了投资者。而近期,他正式选择从对冲基金行业退休,未来将更多的时间用来陪伴家人。这位38岁休斯顿的第三富豪,也加入了巴菲特发起的慈善计划。答应在有生之年,将75%的财富捐赠给社会。这个世界最终的法则就是能量守恒,当你得到一些东西后,必须回馈给社会。

投资不是无休止的冒险

今天,或许许多人对于Hunter这样的名字感到陌生,也很少有人记得2006年那次让天然气行业震惊的倒闭事件。Brain Hunter从一个明星交易员,变成了魔鬼交易员,也搞垮了其任职的对冲基金。这样的故事,却根本不是华尔街的新鲜事。每隔几年都会发生一次。

我们曾经说过,投资中最大的风险是不承担风险。投资的收益,是来自风险承担。但也不是无休止的去冒险,而是用正确的方式去承担风险。

投资是一个概率游戏,但我们的理解是,概率是你的这个动作,有多大概率获胜,而非这个事情的本身。比如我们故事中的Brain Hunter,他的交易风格属于高杠杆All In的赌徒模式。在第一次依靠好运气尝到甜头后,他变本加厉,错误的认为这种赌博模式才是交易根本。而从概率的角度看,我们发现赌徒最后都是死的。

在这个交易中,Hunter可能更关注交易本身的胜率。最终清盘的时候,他依然认为是大于6个标准方差的黑天鹅事件,导致其爆仓。然而历史上,又有哪次清盘不是坏运气或者黑天鹅呢?最著名的就是长期资本管理公司事件,这个有着全世界最聪明一群人的对冲基金,最终也是因为黑天鹅事件而破产清算。

为什么赌徒最后都死了?因为他们在无休止的冒险。你可以对100次,但只要第101次看错,你满仓All in的结果也是破产。

最后用一个好友曾经说过的话:其实黑天鹅并没有变多,只是冒险的人增加了。

风险提示

该内容仅供读者参考,并不构成任何的投资建议或邀约。投资附带风险,读者应衡量自己所能承受的风险独立做出投资判断,如有疑问,请向独立专业人士查询。

版权声明

本文章部分资料来源于互联网,若涉及版权问题,请联系作者进行删除。